【役員社宅】自己負担が家賃の12%!?社宅契約した場合の本人負担額の算定方法

役員社宅を契約した際に本人からいくら賃料を徴収すればいいのか、ということをよく聞かれます。

これについて、何となく「支払家賃の半分」を取っているという方も多いのではないでしょうか。実際に前の税理士の指導で賃料の半分を取っているが、何でなのかは良く分からない、というお客様もいらっしゃいました。

そのため今回は役員が社宅契約した際に、その役員からいくら招集する必要があるのか、についてまとめていきたいと思います。

通常の賃貸料の額

まず、役員社宅については会社で契約しているからと言って、家賃を全く個人で負担しない、ということは出来ません。(厳密にいうと出来ますが、一定額が給与として課税されてしまいます)

そのため、いくらか役員から社宅使用料を徴収する必要があるのですが、これは少なくとも所得税法基本通達に記載されている「通常の賃貸料の額」を徴収する必要があります。

所得税法基本通達36-40(役員に貸与した住宅等に係る通常の賃貸料の額の計算)

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/05/04.htm

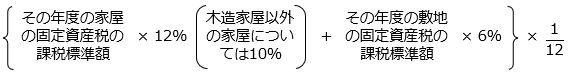

使用者がその役員に対して貸与した住宅等に係る通常の賃貸料の額(月額)は、次に掲げる算式により計算した金額(使用者が他から借り受けて貸与した住宅等で当該使用者の支払う賃借料の額の50%に相当する金額が当該算式により計算した金額を超えるものについては、その50%に相当する金額)とする。ただし、36-41に定める住宅等については、この限りでない。

少し読みづらいですが、簡単にまとめると上記の算式により計算した金額と、賃料の50%相当額のうち、いずれか高い金額を通常の賃貸料の額として設定することになります。

具体的には、上記算式で計算した金額が5万円でも、借り上げ社宅の賃料が30万円である場合には、少なくとも賃料の半分の15万円を徴収する必要があります。

通常は、算式で計算した金額 < 賃料の50% となりますので、「賃料の半分」を徴収する必要があると考えている方も多いかと思います。

ただ、一定面積以下の住宅であれば、もっと低い金額で「通常の賃貸料の額」を設定することが可能なのはご存じでしょうか。

これは但し書き以下の36-41の通達に記載されています。

所得税法基本通達36-41(小規模住宅等に係る通常の賃貸料の額の計算)

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/05/04.htm

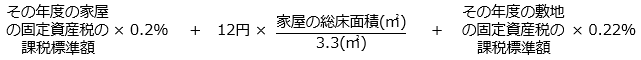

36-40の住宅等のうち、その貸与した家屋の床面積(2以上の世帯を収容する構造の家屋については、1世帯として使用する部分の床面積。以下この項において同じ。)が132㎡(木造家屋以外の家屋については99㎡)以下であるものに係る通常の賃貸料の額は、36-40にかかわらず、次に掲げる算式により計算した金額とする。

つまり、床面積が木造家屋であれば132㎡以下、木造家屋以外であれば99㎡以下である小規模住宅であれば、賃料の50%ではなく、36-41の算式により計算することが可能です。

なお、この床面積について一軒家であればそのまま床面積で構いませんが、マンションなど共用部がある場合には共用部の面積も含める必要があります。これについては別記事で詳細を記載させていただきます。

では、実際にどのような金額となるのかを見ていきたいと思います。

小規模住宅等の通常の賃貸料の額

ここからは実際の例を交えてご説明させていただきます。

以下はある都内のマンションの例です。数字はある程度丸めてありますが、近しい数字です。

| 専有面積 | 76㎡ |

| 共用部も含めた面積 | 94㎡ |

| 支払家賃 | 26万円 |

| 建物の固定資産税の課税標準額 | 1,200万円 |

| 土地の固定資産税の課税標準額 | 400万円 |

このケースの場合、共用部も含めた面積が99㎡以下ですので、小規模住宅等に該当します。

そこで小規模住宅等の場合の通常の賃貸料の額を、算式に当てはめて計算してみます。

① 建物の固定資産税の課税標準額(1,200万円)× 0.2% = 24,000円

② 12円 × 家屋の総床面積(94㎡)÷ 3.3㎡ = 341円

③ 敷地の固定資産税の課税標準額(400万円)× 0.22% = 8,800円

※ ②の家屋の総床面積は、専有面積ではなく共用部も含めた面積で計算します。

①+②+③ = 33,141円

支払家賃が26万円に対して、社宅にすると3.3万円(支払家賃の12%程)で借りれることになります。

この計算による通常の賃貸料の額については、当然物件によって異なりますが、おおむね支払家賃の1~3割程度になることが多い印象です。

そのため、36-40の取扱いをもとに、支払家賃の50%で徴収されている方は、一度この方法について検討することをお勧めします。

ただ、計算のためには借りている物件の固定資産税課税標準額を調べる必要があり、少し手間がかかります。資料の集め方や、床面積・課税標準額の確認の仕方については、こちらも参考にして頂ければと思います。

最後に

今回は役員社宅の契約をした場合の、徴収すべき「通常の賃貸料の額」についてご紹介させていただきました。

社宅契約することによって、役員の所得税・住民税や社会保険料を下げることが出来ます。

このシミュレーションについても別の記事で紹介したいと思います。

一度社宅を利用した節税について検討してみてはいかがでしょうか。