【借手側】フリーレントの会計処理と税務処理・税務調整まとめ

オフィスの契約において、最近はよく当初数ヵ月は賃料無料(又は減額)という契約を見ます。いわゆるフリーレントといわれるものです。

今回はこのフリーレントの会計処理と税務処理についてまとめていきたいと思います。

会計処理

まず、フリーレントの会計処理について見ていきましょう。

会計上は2パターンあり、1.支払通りに処理していく方法と、2.契約期間の総支払賃料を各月に按分して計上する方法の2つがあります。

早速ですが、具体例でみていきます。

契約期間が12ヵ月、当初3ヵ月の家賃がゼロ、4月以降が22万円(うち消費税2万円)、契約期間中の中途解約不可の賃貸借契約を締結したとします。分かりやすくするために、当月の家賃は当月払いという前提させていただきます。

その場合のそれぞれの会計処理は以下のとおりです。

支払通りの処理

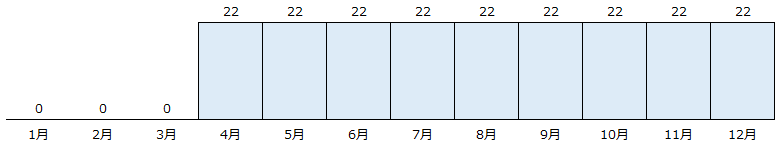

まずは支払通りに処理していくわけですので、仕訳は下記のように単純で、1月~3月の地代家賃の計上はゼロ、4月~12月で22万円ずつ計上していきます。

図に表すと下記のような形です。

仕訳例

| 月分 | 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 1~3月 | 仕訳なし | |||

| 4~12月 | 地代家賃 | 220,000 | 現預金 | 220,000 |

この方法は単純ですね。おそらく中小企業ではこの方法を取っている会社がほとんどだと思います。

契約期間の各月に按分する処理

フリーレント契約の場合、中途解約が出来ないケースが多いかと思います。今回も中途解約不可の契約です。中途解約出来ないということは、契約期間中における総支払賃料は確定しているといえます。

その場合には、総支払賃料を契約期間に按分する方法が取られることがあります。

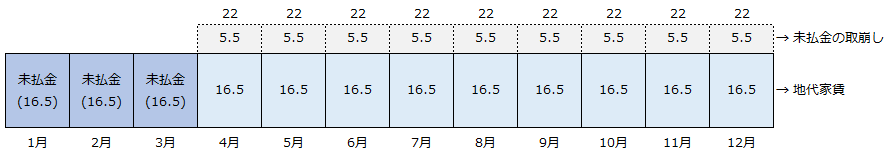

具体的には、22万円 × 12か月 = 198万円 が契約期間における総支払賃料となりますので、それを契約期間である12か月で割った月16.5万円ずつを毎月計上していきます。

イメージとしては以下のとおりです。

仕訳例

| 月分 | 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 1~3月 | 地代家賃 | 165,000 | 未払金 | 165,000 |

| 4~12月 | 地代家賃 未払金 |

165,000 55,000 |

現預金 |

220,000 |

1~3月は按分した場合の1か月分にあたる16.5万円を未払計上し、その後、実際に支払うようになる4月以降でその未払金を徐々に取り崩していきます。

ただ、監査法人が入っているような会社でない限りは、この方法を採用している企業は少ないと思います。

税務処理

では、税務はどのような取り扱いとなるのでしょうか。

従前は、会計処理に合わせてどちらも適用できると考えられてもいましたが、契約期間で按分する方法を否認する裁決が平成30年6月15日に下されました。

平成30年6月15日裁決(審判所の判断 一部抜粋)

(納税者の主張)

中途解約した場合に残りの賃貸借期間の賃料を支払うことになっている長期の賃料減額期間のある賃貸借契約の場合、契約時に契約期間全体にわたる賃料総額の支払をすべき義務が確定していると理解すべきであり、契約によって受けている便益は契約期間全体において何ら変わりないことを踏まえれば、当事者間の合理的な意思としては、単に支払時期を遅らせているにすぎず、経済実態として、本件当初6か月間の減額された賃料を単なる賃料の値引きと見るのではなく、本件当初6か月間経過後の月額賃料に含めて支払っていると解するのが妥当であることから、本件あん分計算方式により算出した額に基づく本件支払賃料計上額は、合理的に算定された額であり、契約の相手方である賃貸人の経理処理の選択状況にかかわらず、本件事業年度の損金の額に算入できる旨主張する。

(審判所の判断)

しかしながら、本件賃借契約の契約当事者間では、本件賃借物件に係る本件当初6か月間の賃料の減額という法律効果が本件賃借契約(法律行為)に基づき成立し、当該法律効果を変更又は消滅させる他の法律行為があるとする証拠も認められないことからすれば、当事者間の合理的な意思として、単に支払時期を遅らせているにすぎないなどの請求人が主張する事実は認められないのであるから、本件賃借物件に係る賃料として本件事業年度終了の日までに債務が確定した金額は、上記ハのとおり、本件賃借契約の特約条項により減額された月額賃料に基づいて算出された本件支払賃料額である。そうすると、本件あん分計算方式によって平準化された月額賃料相当額に基づいて請求人が算出した金額(本件支払賃料計上額)は、一種の見積費用であり、本件支払賃料額を超える金額については、本件賃借物件に係る賃料として本件事業年度終了の日までに債務が確定した金額とは認められないことから、この点に関する請求人の主張には理由がない。

国税不服審判所( https://www.kfs.go.jp/service/JP/111/13/index.html )

納税者側は、中途解約不可(解約時には残期間の賃料を支払う必要がある)であるならば、賃貸借期間中の支払総額は確定しているため、債務は確定しており、フリーレント期間の分の家賃は後の期間で後払いしているだけだ、と主張したのですが認められませんでした。

ただ、この裁決事例をもってフリーレントはすべて按分計上が認められない、と判断することはできません。具体的に契約内容を確認したうえで判断する必要があります。なお、今回のケースでは、契約において以下のような条項が定められていました。

- 賃貸借期間内において本件賃借契約を解約することができない。

- 賃借人が賃貸借開始後、賃貸借期間満了日までの期間に、本件賃借契約を解約したときは、賃借人は賃貸人に対し、残存賃貸借期間の賃料全額相当額を違約金として支払わなければならない。

- 賃料は、月額41,526,200円(消費税等は除く)とする。

- 上記の定めにかかわらず、賃貸借期間のうち、平成27年10月1日から平成28年3月31日までの賃料については、月額5,727,700円とする。

これらから、減額された家賃は後の期間の家賃に含まれている(支払時期が遅くなっているだけ)という考え方ではなく、その月分の賃料が減額されただけ、と判断され、按分方式が認められなかったことになります。

そのため、例えば減額された家賃が後の家賃に含まれるような条項の定め方であれば按分方式を適用できる可能性はありますが、おそらくほとんどのフリーレントについては上記のような定めがされているかと思いますので、ほとんどのケースで按分方式は認められない、と考えて頂いた方が良いかと思われます。

なお、消費税もこちらと同様の取扱いとなりますので、課税仕入れ計上の時期についても注意が必要です。

按分方式が認められない場合の処理

税務上は按分方式が認められないケースが多いということでお伝えさせていただきましたが、会計上は按分方式をとっていて税務は認められない場合の処理についてまとめたいと思います。

会計処理

会計上は按分方式を採用しており、税務上は按分方式が認められられない場合には、特に消費税についての会計処理に注意する必要があります。

何故かといいますと、税務上で按分方式が認められないということは、地代家賃の費用計上時期と消費税の仕入税額控除の時期が異なるためです。

具体的には以下のような計上の仕方になるかと思います。

| 月分 | 借方科目 | 借方金額 | 税区分 | 貸方科目 | 貸方金額 | 税区分 |

| 1~3月 | 地代家賃 | 150,000 | 対象外 | 未払金 | 150,000 | 対象外 |

| 4~12月 | 地代家賃 仮払消費税 未払金 |

200,000 20,000 50,000 |

課税仕入 対象外 |

現預金 地代家賃 |

220,000 50,000 |

対象外 対象外 |

1~3月は、仕入税額控除出来ない時期であるため、地代家賃については税抜金額を課税対象外で計上していきます。

4~12月で実際に支払う期間については、まずは支払家賃を課税仕入に計上し、別途1~3月で計上していた分を課税対象外で戻していきます。

純額で処理していただいても良いかと思いますが、こちらの方が分かりやすいかと思います。

別表処理

続いて別表の処理方法についてです。

未払計上をした金額は加算調整を行い、未払計上を取り崩した金額を認容していきます。

上記の処理で3月決算だった場合、税務上は、1~3月の未払計上した家賃は認められませんので、以下のような処理となります。

- Ⅹ1年度

| 区分 | 金額 | 留保 | 社外流出 |

| (加算)未払地代家賃否認 | 450,000 | 450,000 |

- Ⅹ2年度

| 区分 | 金額 | 留保 | 社外流出 |

| (減算)未払地代家賃認容 | 450,000 | 450,000 |

最後に

監査法人が付くような会社でない限りは、按分方式を取らない方が無難だと思います。

ただ、会計上で按分方式を選択した場合には、契約書をよく確認して税務上の処理について顧問税理士と一緒に検討していただければと思います。その結果、別表での税務調整が必要となれば、上記を参考にしてください。

フリーレントについてはこの裁決が出るまでは、税務通信などでも按分処理も認められると記載されていることもありましたので、特に別表調整はしていませんでしたが、この裁決事例が出てからは別表調整を行うように改めました。

常に裁決や判例を調べるのは大事だということを改めて感じさせられた案件でした。

来年始まるインボイス制度についてお早めにご準備を!(こちらの記事参照)